15.08.2024

09:00

GBP

Gayri Safi Yurtiçi Hasıla (GSYİH) (Çeyreklik)

Beklenen (B): 0.6%

Önceki (Ö): 0.7%

15:30

ABD

Çekirdek Perakende Satışlar (Aylık)

Beklenen (B): 0.1%

Önceki (Ö): 0.4%

15:30

ABD

İşsizlik Haklarından Yararlanma Başvuruları

Beklenen (B): 236K

Önceki (Ö): 233K

15:30

ABD

Philadelphia Fed İmalat Endeksi

Beklenen (B): 5.4%

Önceki (Ö): 13.9%

15:30

ABD

Perakende Satışlar (Aylık)

Beklenen (B): 0.4%

Önceki (Ö): 0.0%

GÜNÜN EN ÖNEMLİ HABERLERİ

- 2024’e girilirken ekonomistler FED’in bu sene 6 ilâ 8 adet faiz indirimi yapmasını bekliyordu ancak Mart (%3.5) ve Nisan (%3.4) aylarında beklenenden yüksek gelen veriler, indirimleri de ertelemişti. Uzmanlar artık bu dönemin de sonuna geldiğimizi belirtiyor ve FED’in Eylül ayında en az 25 baz puanlık bir indirim yapmasına da kesin gözüyle bakıyor.

- Kripto dünyası ise ABD’deki başkanlık yarışında Demokratların, bu alana olan bakış açısını değiştirip değiştirmeyeceğini merak ediyorken, Galaxy Digital araştırma yöneticisi Alex Thorn, bu değişimin imkansıza yakın olduğunu ifade etti.

- ABD TÜFE verisi sonrası vadeli kontratlar Fed’in Eylül’de faizi 25 baz puan indirmesi olasılığını yüzde 56,5 olarak fiyatlıyor, 50 baz puan indirim olasılığı yüzde 43,5.

- Ermotti: ABD’de resesyondan bahsetmek için çok erken ancak bir yavaşlama mümkün.

USDTRY : Türk lirası, Türkiye’nin ekonomik dengesizliğine karşı artan iyimserlikle birlikte Nisan havasında son haftasında rekor düşük seviye olan 32,6’ya dokunulduktan sonra hafifçe güçlenerek ABD doları karşısında 32,2’ye ulaştı. Kredi derecelendirme durumu S&P, para, maliye ve gelir politikasının koordinasyonundaki iyileşmelerin gerekçelerini göstererek Türkiye’nin notunu “B”den “B+”ya yükseltti. Cari işlemlerdeki iyileştirmeler ile para politikasındaki sıkılaşma ve yaklaşmakta olan mali sıkılaştırmanın cari işlemlerinin fazlasının kaydedilmesine ve yerel dolarizasyon kaybının dönüşüne yol açması bekleniyor. Ayrıca gösterge faiz oranı, süregelen enflasyon endişeleri nedeniyle %50 gibi rekor bir seviyede bulunuyor. Yıllık enflasyon oranı Nisan ayında beklenenden az yükselerek %69,80’e yükseldi ancak merkez bankasının yıl sonu enflasyon tahminleri %36’dan %38’e revize edildi. Bu arada merkez bankası, belirli oranlar karşılanmadığı sürece bankaların lira cinsinden devlet harcamalarını çalışmayı zorlayan düzenlemeye son verdi, bu da politikalardan birisine son olarak dikkat çekti.(DESTEK:30.60 – 31.40/DİRENÇ:32.95 – 33.15)

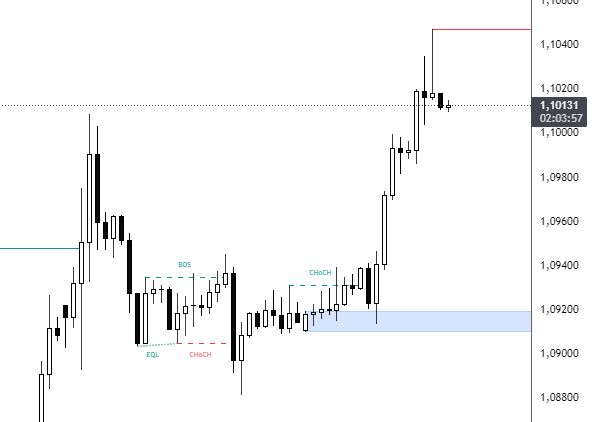

EURUSD : Euro, ABD’deki beklenenden düşük enflasyon verilerinin ardından dolar karşısında değer kazanarak Ocak ayından bu yana en yüksek seviyesine ulaştı. Bu durum, yatırımcıların Federal Rezerv’in yakın gelecekte faiz oranlarını düşürebileceği beklentisini güçlendirmesiyle ilişkilendirildi. Ancak, Avrupa ekonomisindeki büyüme endişeleri, Euro’nun yükselişini sınırladı. Avro Bölgesi’nde yatırımcı güvenindeki keskin düşüş ve endüstriyel faaliyetlerdeki şaşırtıcı daralma, Avrupa Merkez Bankası’nın (ECB) politika kararları konusunda belirsizlikler yaratıyor. ECB’nin Ekim ayında faiz oranlarını düşürebileceği yönünde beklentiler artmış olsa da, bölgedeki zayıf ekonomik göstergeler, Euro’nun uzun vadeli görünümü hakkında soru işaretleri oluşturuyor. Öte yandan, ABD’deki enflasyondaki düşüş, doların zayıflamasına ve dolayısıyla Euro’nun güçlenmesine katkıda bulundu. Teknik olarak incelendiğinde ise EUR/USD paritesi 1.08600 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir.(DESTEK:1.0720 – 1.0870/DİRENÇ:1.1050 – 1.0970)

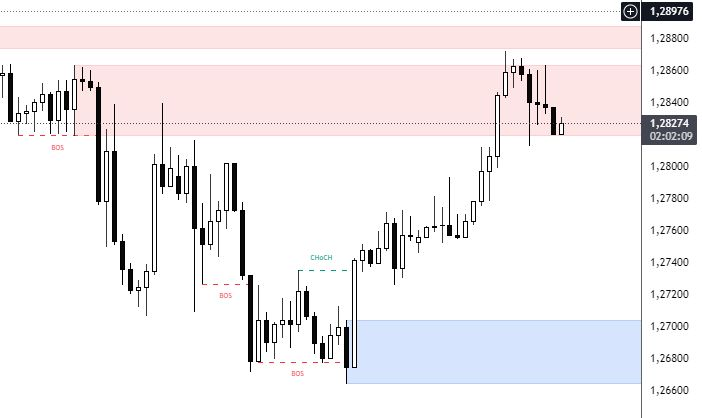

GBPUSD : İngiliz sterlini, İngiltere iş gücü piyasasındaki beklenmedik güçlenmeyle 1,28 doların üzerine çıkarak dikkat çekti. Bu durum, Bank of England’ın (BoE) faiz oranlarını daha fazla düşürme olasılığını azaltarak sterlini destekledi. İşsizlik oranındaki düşüş ve ücret artışlarındaki yavaşlama, ekonomideki dayanıklılığı gösterse de, BoE’nin enflasyon hedefini yakalamak için daha fazla adım atması gerektiği endişeleri de devam ediyor. Özellikle enerji fiyatlarındaki artışın tüketici fiyatlarını yeniden yükseltebileceği endişesi, BoE’nin politika yapımında dikkatli olmasını gerektiriyor. Öte yandan, ABD’deki enflasyondaki düşüşün Federal Rezerv’in para politikasını gevşetme yönünde adım atmasına neden olması, doların zayıflamasına ve dolayısıyla sterlinin güçlenmesine katkıda bulundu. Teknik olarak incelendiğinde ise GBP/USD paritesi 1.27200 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir.(DESTEK:1.2705 – 1.2840/DİRENÇ:1.3256 – 1.3396)

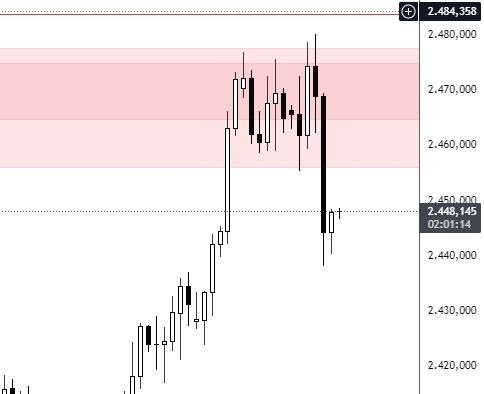

XAUUSD : Altın, 12 Ağustos’ta ulaştığı 2.475 dolarlık tüm zamanların en yüksek seviyesinin hemen altında işlem görmeye devam ediyor. ABD’de Temmuz ayı tüketici enflasyonu %2,9’a gerileyerek, %3 beklentisinin altında kaldı; çekirdek enflasyon ise %3,2 ile son üç yılın en düşük seviyesine ulaştı. Ancak, barınma ve ulaşım hizmetlerindeki kalıcı yüksek enflasyon, Eylül ayında beklenen Fed faiz indiriminin boyutuna dair belirsizlik yarattı, bu da altının faiz getiren varlıklarla ilişkisi nedeniyle fiyatlardaki güçlü ivmeyi sınırladı. Öte yandan, İsrail ile Gazze ve Lübnan’daki komşuları arasındaki devam eden gerilimler, finans piyasalarındaki jeopolitik riskleri artırarak altın ve diğer güvenli liman varlıklarına olan talebi destekledi. Bu durum, altının fiyatını yüksek seviyelerde tutarken, piyasaların Fed’in para politikasıyla ilgili belirsizlikler arasında denge kurma çabası içinde olduğunu gösteriyor. Teknik olarak incelendiğinde ise XAU/USD paritesi 2200 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir.(DESTEK:2380- 2250/DİRENÇ:2480 – 2500)

BRENT : Brent ham petrol fiyatları, Orta Doğu’daki gerginliklerin azalabileceği beklentisi ve ABD’deki beklenmedik ham petrol envanter artışı nedeniyle iki gün üst üste düşüş yaşadı. Başkan Biden’ın Gazze’de ateşkes sağlanabileceği yönündeki yorumları, piyasalarda risk iştahını artırarak petrol talebi üzerindeki baskıyı azalttı. Ancak, Hamas’ın ateşkes görüşmelerine katılma niyetinde olmaması, jeopolitik risklerin tamamen ortadan kalkmadığını gösteriyor. Ayrıca, ABD Enerji Bilgi İdaresi’nin (EIA) açıkladığı ham petrol envanterlerindeki beklenmedik artış, arz fazlası endişelerini güçlendirerek fiyatları aşağı yönlü etkiledi. Uluslararası Enerji Ajansı’nın (IEA) ve OPEC’in zayıflayan küresel talep hakkındaki uyarıları da fiyatlardaki bu düşüşe katkıda bulundu. Sonuç olarak, Brent petrol fiyatları, jeopolitik riskler, küresel ekonomik görünüm ve arz-talep dengesi arasındaki karmaşık etkileşimin bir sonucu olarak belirsiz bir seyir izlemeye devam ediyor. Teknik olarak incelendiğinde ise BRENT paritesi 84.00 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir.(DESTEK:76.25 – 71.15/DİRENÇ:82.50 – 88.80)

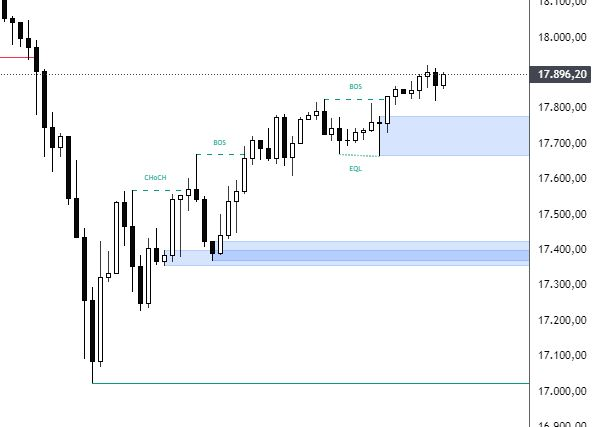

NQ100 : ABD hisse senetleri, Temmuz ayında açıklanan Tüketici Fiyat Endeksi (TÜFE) verilerinin beklentilerin altında gelmesiyle Çarşamba günü olumlu bir seyir izledi. Özellikle, yıllık enflasyonun %2,9’a gerileyerek 2021’den bu yana ilk kez %3’ün altına inmesi, yatırımcıların moralini yükseltti ve Federal Rezerv’in önümüzdeki dönemde faiz oranlarını düşürebileceği beklentisini güçlendirdi. Bu gelişmeyle birlikte S&P 500 ve Dow Jones önemli kazançlar elde ederken, Nasdaq ise daha sınırlı bir artış gösterdi. Sektörel olarak bakıldığında, finans ve enerji hisseleri öne çıkarken, iletişim hizmetleri sektörü Alphabet’e ait Google’ın antitröst soruşturmasıyla ilgili haberler nedeniyle zayıf bir performans sergiledi. Ancak, teknoloji devi Apple, üst üste altıncı gün artışla dikkat çekti. Yatırımcılar, önümüzdeki dönemde enflasyonun daha da düşeceği ve ekonomik büyümenin yavaşlayacağı endişeleriyle birlikte, şirketlerin karlılıklarını ve büyüme potansiyellerini yakından takip etmeye devam edecekler. Teknik olarak incelendiğinde ise NASDAQ paritesi 17800 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir.(DESTEK:18000 – 17700/DİRENÇ:19750 – 18570)

DAX : Frankfurt Dax endeksi, bu hafta ABD’den gelecek önemli ekonomik veriler öncesinde yatırımcıların dikkatini çekmeye devam ediyor. Endeks, teknoloji ve sanayi şirketlerinin güçlü performansı sayesinde üst üste altıncı seansı yeşilde tamamladı. ZEW ekonomik güven endeksinin hem Avro Bölgesi hem de Almanya için beklentilerin altında gelmesi, ekonomideki büyüme endişelerini artırsa da, zayıf ABD ÜFE verileri ve buna bağlı olarak düşen Alman tahvil getirileri, hisse senetlerini destekledi. Özellikle teknoloji sektöründe SAP, Nvidia’nın güçlü performansından faydalanarak sektöre yön verirken, Siemens ve Henkel gibi sanayi devleri de endekse önemli katkılar sağladı. Sigorta sektöründe ise Hannover Re, önceki seansta açıklanan güçlü kazanç beklentilerinin etkisiyle yükselişini sürdürdü. Bu durum, yatırımcıların şirket karlılığına ve geleceğe yönelik beklentilerine odaklandığını gösteriyor. Teknik olarak incelendiğinde ise DAX paritesi 17200.00 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir.(DESTEK:17280 – 17500/DİRENÇ:18950 – 19200)

Bu makalede,Nova Invest Günlük Bültenini sizlerle paylaştık. Ancak, amacımızın okuyucularımıza güncel bilgileri sunmak olduğunu ve bu sayfadaki hiçbir içeriğin yatırım tavsiyesi olmadığını unutmayalım.