14.08.2024

09:00

GBP

Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

Beklenen (B): 2.3%

Önceki (Ö): 2.2%

15:30

ABD

Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Aylık)

Beklenen (B): 0.2%

Önceki (Ö): 0.1%

15:30

ABD

Tüketici Fiyat Endeksi (TÜFE) (Aylık)

Beklenen (B): 0.2%

Önceki (Ö): -0.1%

15:30

ABD

Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

Beklenen (B): 3.0%

Önceki (Ö): 3.0%

17:30

ABD

Enerji Bilgisi İdaresi Ham Petrol Stokları

Beklenen (B): -2.0M

Önceki (Ö): -3.72M

GÜNÜN EN ÖNEMLİ HABERLERİ

- New York Fed’in yayınladığı rapora göre, Amerikalı tüketicilerin orta vadeli enflasyon beklentileri Temmuz ayında önemli ölçüde azalırken, fiyat baskılarına ilişkin yakın ve uzun vadeli görünümleri sabit kaldı, ancak hanehalkı borçlarını ödeyebilme konusunda giderek daha fazla endişe duyuyor.

- Elon Musk’ın eski Başkan Donald Trump ile çok beklenen röportajı Pazartesi günü teknik aksaklıklarla gölgelendi ve insanlar X’in Spaces platformundaki sesli sohbete katılamadı.

- Türkiye Cumhuriyet Merkez Bankası (TCMB), Haziran ayı ödemeler dengesi istatistikleri raporunu yayımlayacak. Foreks Haber tarafından düzenlenen ankette Haziran ayı cari işlemler medyan tahmini 300 milyon dolar fazla şeklinde oluştu (10.00).

- Japon hükümetinden kaynaklarını verdikleri bilgiye göre, Japonya parlamentosu BOJ’un geçen ay faiz oranlarını artırma kararını görüşmek üzere 23 Ağustos’ta özel bir oturum düzenlemeyi planlıyor.

USDTRY : Türk lirası, Türkiye’nin ekonomik dengesizliğine karşı artan iyimserlikle birlikte Nisan havasında son haftasında rekor düşük seviye olan 32,6’ya dokunulduktan sonra hafifçe güçlenerek ABD doları karşısında 32,2’ye ulaştı. Kredi derecelendirme durumu S&P, para, maliye ve gelir politikasının koordinasyonundaki iyileşmelerin gerekçelerini göstererek Türkiye’nin notunu “B”den “B+”ya yükseltti. Cari işlemlerdeki iyileştirmeler ile para politikasındaki sıkılaşma ve yaklaşmakta olan mali sıkılaştırmanın cari işlemlerinin fazlasının kaydedilmesine ve yerel dolarizasyon kaybının dönüşüne yol açması bekleniyor. Ayrıca gösterge faiz oranı, süregelen enflasyon endişeleri nedeniyle %50 gibi rekor bir seviyede bulunuyor. Yıllık enflasyon oranı Nisan ayında beklenenden az yükselerek %69,80’e yükseldi ancak merkez bankasının yıl sonu enflasyon tahminleri %36’dan %38’e revize edildi. Bu arada merkez bankası, belirli oranlar karşılanmadığı sürece bankaların lira cinsinden devlet harcamalarını çalışmayı zorlayan düzenlemeye son verdi, bu da politikalardan birisine son olarak dikkat çekti.(DESTEK:30.60 – 31.40/DİRENÇ:32.95 – 33.15)

EURUSD : Euro, ABD’deki beklenenden düşük toptan enflasyon verilerinin ardından dolar karşısında değer kazanarak Ocak ayından bu yana en yüksek seviyelerine ulaştı. Bu durum, yatırımcıların Federal Rezerv’in yakın gelecekte faiz oranlarını düşürebileceği beklentisini güçlendirmesiyle ilişkilendirildi. Ancak, Almanya’da açıklanan zayıf yatırımcı güven endeksi, Avrupa ekonomisindeki büyüme endişelerini yeniden alevlendirerek Euro’nun yükselişini sınırladı. Özellikle Avrupa Merkez Bankası’nın (ECB) faiz kararları ve ABD ekonomisindeki gelişmeler, Euro’nun gelecekteki seyri üzerinde belirleyici olacak. Yatırımcılar, ECB’nin Ekim ayındaki toplantısında faiz oranlarını düşürebileceği yönünde beklentilerini artırmış olsa da, Almanya’daki zayıf ekonomik göstergeler, Euro’nun uzun vadeli görünümü hakkında belirsizlikler yaratıyor. Teknik olarak incelendiğinde ise EUR/USD paritesi 1.08600 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir.(DESTEK:1.0720 – 1.0870/DİRENÇ:1.1050 – 1.0970)

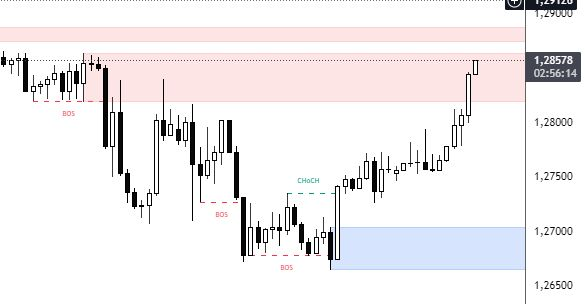

GBPUSD : İngiliz sterlini, İngiltere iş gücü piyasasındaki beklenmedik güçlenmeyle 1,28 doların üzerine çıkarak dikkat çekti. Bu durum, Bank of England’ın (BoE) faiz oranlarını daha fazla düşürme olasılığını azaltarak sterlini destekledi. İşsizlik oranındaki düşüş ve ücret artışlarındaki yavaşlama, ekonomideki dayanıklılığı gösterse de, BoE’nin enflasyon hedefini yakalamak için daha fazla adım atması gerektiği endişeleri de devam ediyor. Özellikle enerji fiyatlarındaki artışın tüketici fiyatlarını yeniden yükseltebileceği endişesi, BoE’nin politika yapımında dikkatli olmasını gerektiriyor. Öte yandan, ABD’deki enflasyondaki düşüşün Federal Rezerv’in para politikasını gevşetme yönünde adım atmasına neden olması, doların zayıflamasına ve dolayısıyla sterlinin güçlenmesine katkıda bulundu. Teknik olarak incelendiğinde ise GBP/USD paritesi 1.27200 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir.(DESTEK:1.2705 – 1.2840/DİRENÇ:1.3256 – 1.3396)

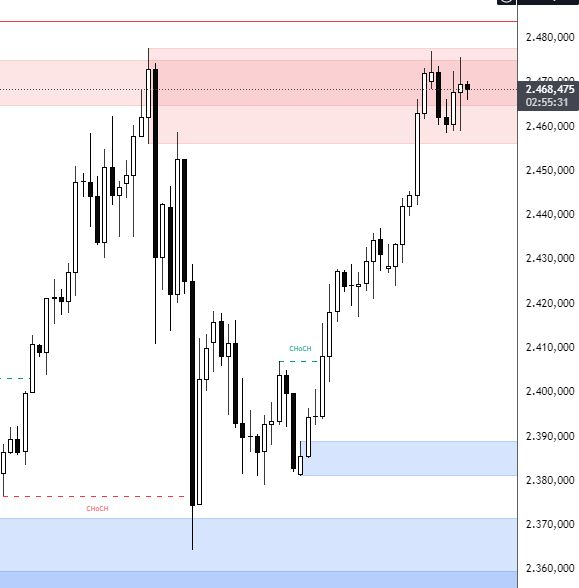

XAUUSD : Altın fiyatları, artan jeopolitik gerginlikler ve ekonomik belirsizlikler nedeniyle ons başına 2.470 dolar seviyelerinde seyrediyor. İsrail-Gazze çatışmaları ve Ukrayna-Rusya savaşındaki gelişmeler, yatırımcıları güvenli liman olan altına yönlendirerek fiyatların rekor seviyelere yakın seyretmesine neden oluyor. Ancak, ABD’de açıklanacak olan tüketici fiyat endeksi (TÜFE) verileri, Fed’in para politikası beklentilerini etkileyerek altın fiyatlarında dalgalanmalara yol açabilir. Fed’in faiz oranlarını düşürmesi, altın gibi faiz getirmeyen kıymetli metallerin cazibesini artırarak fiyatlarını yukarı yönlendirebilir. Yatırımcılar, hem jeopolitik riskleri hem de merkez bankalarının para politikası kararlarını yakından takip ederek altın yatırımlarında daha bilinçli kararlar verebilirler. Teknik olarak incelendiğinde ise XAU/USD paritesi 2200 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir.(DESTEK:2380- 2250/DİRENÇ:2480 – 2500)

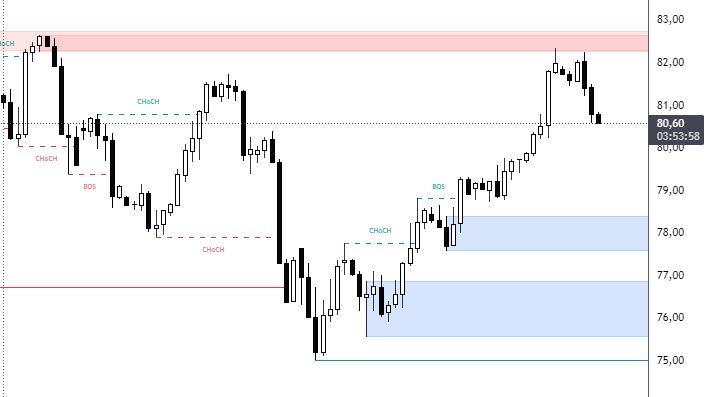

BRENT : Brent ham petrol fiyatları, beş günlük yükseliş trendinin ardından Salı günü varil başına 82 doların altına geriledi. Bu düşüşün başlıca nedeni, yatırımcıların artan Orta Doğu gerginliklerine karşı piyasaların aşırı alım yapmış olabileceği endişesi oldu. Uluslararası Enerji Ajansı’nın (IEA) petrol envanterleri hakkındaki raporu ve OPEC’in küresel petrol talebi tahminlerindeki düşüşler de fiyatlardaki bu gerilemeye katkıda bulundu. Özellikle, Çin’deki zayıf talep, OPEC’in 2023 ve 2025 için talep büyüme tahminlerini düşürmesine neden oldu. Geçtiğimiz günlerde yaşanan İran-İsrail gerginlikleri, bölgedeki petrol üretimini ve taşımacılığını olumsuz etkileyebileceği endişesiyle fiyatları yukarı yönlendirmişti. Ancak, piyasalar bu risklerin fiyatlara yeterince yansıtılmış olabileceği değerlendirmesinde bulundu. Sonuç olarak, Brent petrol fiyatları, jeopolitik riskler, küresel ekonomik görünüm ve arz-talep dengesi arasındaki karmaşık etkileşimin bir sonucu olarak belirsiz bir seyir izlemeye devam ediyor. Teknik olarak incelendiğinde ise BRENT paritesi 84.00 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir.(DESTEK:76.25 – 71.15/DİRENÇ:82.50 – 88.80)

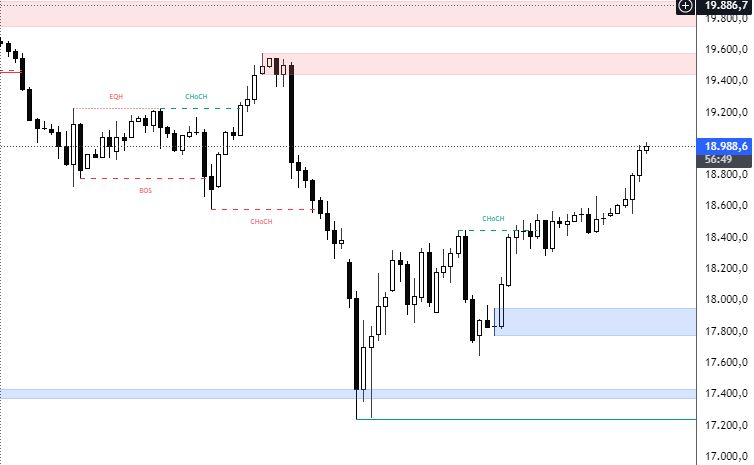

NQ100 : ABD hisse senetleri, Salı günü güçlü bir performans sergileyerek, özellikle teknoloji ve tüketim sektörlerinde önemli kazançlar elde etti. Bu yükselişin temel nedeni, beklenenden daha düşük gelen üretici fiyat endeksi (ÜFE) verileri oldu. Yıllık %2,2’lik ÜFE artışı, Federal Rezerv’in enflasyon hedefiyle uyumlu olarak değerlendirildi ve merkez bankasının Eylül ayında daha büyük bir faiz indirimi yapma olasılığını artırdı. Bu durum, piyasalarda risk iştahını canlandırdı. Teknoloji devi Nvidia, AMD ve Qualcomm gibi şirketlerin hisse senetlerindeki güçlü yükseliş, sektörün genel olarak iyimser bir seyir izlediğini gösteriyor. Benzer şekilde, Amazon, Tesla ve Starbucks gibi tüketim şirketlerinin de iyi performans göstermesi, ekonomideki toparlanma beklentilerini güçlendirdi. Ancak, yatırımcılar önümüzdeki günlerde açıklanacak olan tüketici fiyat endeksi (TÜFE) verileri ve perakende satış rakamlarını yakından takip edecekler. Bu veriler, ABD ekonomisinin genel durumu ve Fed’in gelecekteki politika hamleleri hakkında daha net bir resim sunacak. Teknik olarak incelendiğinde ise NASDAQ paritesi 17800 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir.(DESTEK:18000 – 17700/DİRENÇ:19750 – 18570)

DAX : Frankfurt Dax endeksi, bu hafta ABD’den gelecek önemli ekonomik veriler öncesinde yatırımcıların dikkatini çekmeye devam ediyor. Endeks, teknoloji ve sanayi şirketlerinin güçlü performansı sayesinde üst üste altıncı seansı yeşilde tamamladı. ZEW ekonomik güven endeksinin hem Avro Bölgesi hem de Almanya için beklentilerin altında gelmesi, ekonomideki büyüme endişelerini artırsa da, zayıf ABD ÜFE verileri ve buna bağlı olarak düşen Alman tahvil getirileri, hisse senetlerini destekledi. Özellikle teknolojisektöründe SAP, Nvidia’nın güçlü performansından faydalanarak sektöre yön verirken, Siemens ve Henkel gibi sanayi devleri de endekse önemli katkılar sağladı. Sigorta sektöründe ise Hannover Re, önceki seansta açıklanan güçlü kazanç beklentilerinin etkisiyle yükselişini sürdürdü. Bu durum, yatırımcıların şirket karlılığına ve geleceğe yönelik beklentilerine odaklandığını gösteriyor. Teknik olarak incelendiğinde ise DAX paritesi 17200.00 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir.(DESTEK:17280 – 17500/DİRENÇ:18950 – 19200)

Bu makalede,Nova Invest Günlük Bültenini sizlerle paylaştık. Ancak, amacımızın okuyucularımıza güncel bilgileri sunmak olduğunu ve bu sayfadaki hiçbir içeriğin yatırım tavsiyesi olmadığını unutmayalım.