- ECB/Simkus: 50 baz puanlık faiz indirimi için bir durum göremiyorum.

- ECB/Vujcic: Aralık ayında yapılacak her türlü tartışmaya tamamen açığım.

- Avrupa Merkez Bankasının (ECB) Tüketici Beklentileri Anketi’ne göre, Avro Bölgesi’ndeki tüketicilerin orta vadeli enflasyon beklentileri düştü.

- Rusya Merkez Bankası: Enflasyonun hedefe dönmesi ve enflasyon beklentilerinin düşürülmesi için para politikasının daha da sıkılaştırılması gerekli.

- Fitch: Gümrük vergilerindeki olası bir artış başlangıçta AB ekonomileri üzerinde mütevazı bir olumsuz etkiye sahip olacak, ancak halen zayıf olan büyümeyi daha da engelleyebilir.

- ECB/Lagarde: Dezenflasyon süreci yolunda.

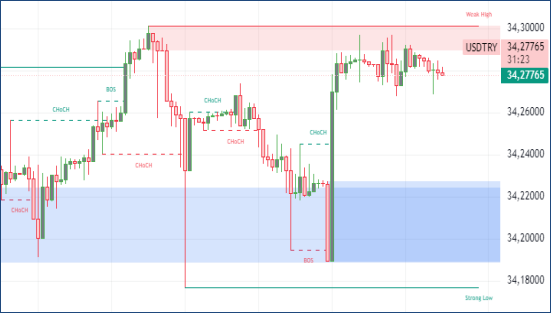

USDTRY : Türkiye Merkez Bankası, Ekim 2024’te gerçekleştirdiği toplantısında politika faiz oranını %50 seviyesinde sabit tuttu. Eylül ayında enflasyon oranının %2,47’den %2,97’ye yükselmesi, alınan bu kararda etkili oldu. Eğitimle ilgili maliyetlerin enflasyon artışında önemli bir rol oynadığı ifade edilirken, politika yapıcılar enflasyondaki belirsizlikleri vurguladılar ve hizmet enflasyonunun yılın son çeyreğinde düşüşe geçmesinin beklendiğini belirttiler. Yıllık enflasyon oranının %50’nin altına gerilemesi ise son üç yılın ardından pozitif reel faize geçişi sağladı. Yatırımcılar, Merkez Bankası’nın önümüzdeki aylarda faiz oranlarında indirime gitme olasılığını tartışıyor.(DESTEK:31.25 – 32.45/DİRENÇ:34.45 – 35.05)

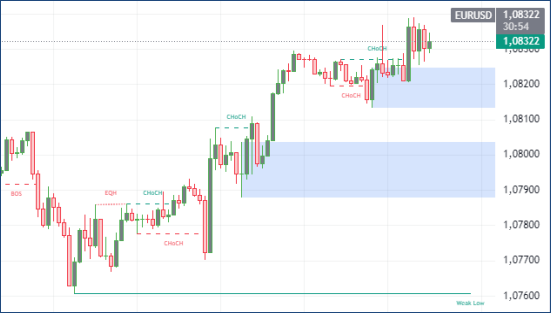

EURUSD : Euro, ECB’nin Aralık ayındaki faiz indiriminde 50 baz puan yerine 25 baz puanlık bir indirimi tercih edebileceği beklentileriyle, yaklaşık dört aylık dip seviyesi olan 1,076 dolardan 1,08 dolara yükseldi. Geçici PMI verilerine göre, Avrupa’daki özel sektör daralma bölgesinde kalmayı sürdürse de Almanya’dan gelen bazı olumlu işaretler dikkat çekiyor. Hizmet sektöründe maliyetlerin ve satış fiyatlarının artmasının beklenmesi, ücretlerdeki baskıların devam etmesiyle ilişkilendiriliyor. İleriye dönük olarak, piyasalar ECB’nin faiz oranını 2025 ortasına kadar %3,25’ten %2’ye düşürmesini öngörüyor. Öte yandan güçlü ABD ekonomik verileri, Fed’in agresif faiz indirimi beklentilerini azaltarak dolara destek sağladı. (DESTEK:1.0705 – 1.0715/DİRENÇ:1.1055 – 1.1105)

GBPUSD : İngiliz sterlini, Maliye Bakanı Rachel Reeves’in, gelecek bütçede daha fazla borçlanma yapılmasına izin verilebileceği yönündeki açıklamalar sonrası iki aylık düşük seviyelerden toparlanarak 1,3 dolara doğru yükseldi. Reeves, mali kurallarda değişiklik yaparak kamu sektörü net finansal yükümlülüklerine (PSNFL) odaklanmayı planladığını ve sermaye harcamalarına yönelik büyük bir bütçe ayırabileceğini belirtti. Mali Çalışmalar Enstitüsü’ne göre, bu değişiklik 53 milyar sterlin ek borçlanma kapasitesi sağlayabilir. Ancak, Hazine’nin bu kapasiteyi hemen kullanmayı planlamadığı açıklandı. BoE Başkanı Andrew Bailey, düşük enflasyona rağmen hizmet enflasyonunun yüksek kalmaya devam ettiğini belirterek, enflasyonist riskler konusunda dikkatli olunması gerektiğini ifade etti. BoE’nin Kasım ayında faiz indirimi yapacağına dair beklentiler %100’den %86’ya düştü.(DESTEK:1.2815 – 1.2845/DİRENÇ:1.3085 – 1.3135)

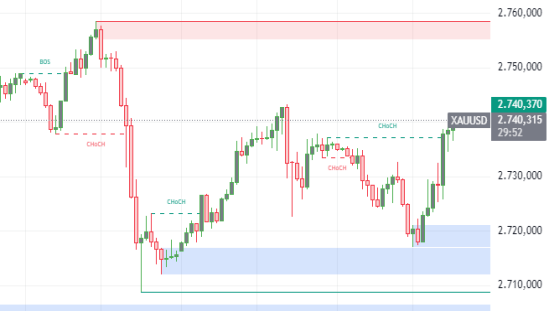

XAUUSD : Altın, önceki seansta yaşanan yükselişin ardından Cuma günü ons başına 2.730 doların altına gerileyerek bir düzeltme hareketi gerçekleştirdi. ABD dolarındaki güçlenme ve Hazine getirilerindeki artış, değerli metalin güvenli liman cazibesini zayıflattı. Bu gelişme, güçlü ABD ekonomik verilerinin Fed’in faiz indirim döngüsünde temkinli olacağı beklentilerini artırmasıyla ortaya çıktı. Son veriler, işsizlik başvurularının azaldığını ve S&P PMI endeksinde yükseliş olduğunu, yani ABD özel sektörünün güçlü bir görünüm sergilediğini gösteriyor. Altının yukarı yönlü potansiyelini destekleyen unsurlar arasında ise Orta Doğu’daki jeopolitik riskler ve yaklaşan ABD seçimleri yer alıyor.(DESTEK:2620 – 2645/DİRENÇ:2785- 2815)

BRENT : Brent , Cuma günü varil başına 74,6 dolar seviyesine çıkarak haftayı kazançla tamamlama yolunda ilerledi. Orta Doğu’daki jeopolitik gelişmeler yatırımcıları tedirgin ederken, yoğun çatışmalar bölgedeki arz risklerini canlı tutuyor. İsrail ve İran arasında olası bir karşılıklı hamlenin etkileri piyasalar tarafından yakından takip ediliyor.

Avro Bölgesi’nde iş faaliyetlerinin daralma bölgesinde seyretmesi ise Avrupa’daki talep beklentilerini zayıflatıyor. ABD’den gelen olumlu ekonomik sinyallerin rafineri işleme hacmini altı yılın en yüksek seviyesine çıkarması ise petrol fiyatlarına destek sağlıyor.(DESTEK:69.05 – 70.88/DİRENÇ:79.95 -80.75)

DAX : DAX endeksi, Cuma günü %0,2 düşüşle 19.415 seviyesinde işlem gördü ve Avrupa genelindeki ihtiyatlı piyasa havasına paralel bir seyir izledi. Yatırımcılar, son çeyrek şirket kazançlarını değerlendirirken yaklaşan ekonomik veri açıklamalarını bekliyorlardı. Mercedes-Benz’in beklentileri karşılamayan finansal sonuçları ve net kârının yarıya inmesi, hisselerde %3 oranında kayba neden oldu. VW (-%0,4), BMW (-%0,6) ve Continental (-%2,5) de bu olumsuz trendden etkilendi. Buna karşılık, Heidelberg Materials (%1,7), Daimler Truck Holding (%1,9) ve Siemens Energy (%2,2) en yüksek kazancı sağlayanlar arasında yer aldı. Almanya’nın Ifo İş İklimi göstergesi ise altı ay sonra ilk kez artış göstererek piyasa beklentilerinin üzerinde açıklandı. Haftalık bazda, DAX endeksi %1 geriledi. (DAX : 18215 – 18585/DİRENÇ:19865 – 19965)

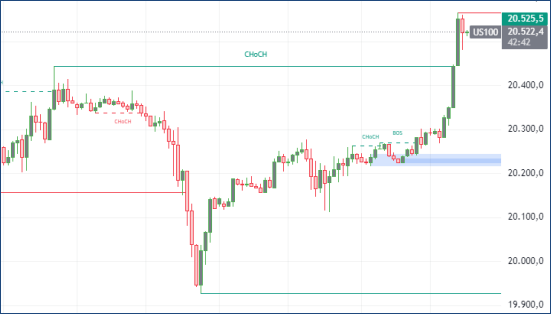

NASDAQ : Nasdaq endeksi, yatırımcıların küresel piyasalardaki gelişmeleri yakından izlemeleri ve Fed’in gelecek para politikası adımlarına dair beklentilerin değişken seyretmesiyle birlikte, yatay bir hareketlilik gösterdi. Çin’deki yavaşlama ve ABD’nin güçlü ekonomik performansı arasındaki dengenin sürdürülebilirliği, piyasalardaki belirsizliği artırmaktadır. ABD’de açıklanacak büyüme verileri, teknoloji şirketlerinin performansını ve endeksin yönünü etkileyebilecek kritik bir faktör olarak öne çıkarken, Fed’in sıkılaştırıcı para politikası devam ederken, teknoloji sektöründeki volatilitenin artması beklenmektedir. (DESTEK:19227 – 19445/DİRENÇ:20878 – 21485)

Bu makalede, Silver Invest Günlük Bültenini sizlerle paylaştık. Ancak, amacımızın okuyucularımıza güncel bilgileri sunmak olduğunu ve bu sayfadaki hiçbir içeriğin yatırım tavsiyesi olmadığını unutmayalım.