- Fitch, ABD’de ticaret korumacılığı yükselirse, Çin, Güney Kore ve Vietnam’da büyümenin mevcut bazın %1 veya daha fazla altında olmasını öngörüyor.

- Avrupa Birliği (AB), İsrail’in, Lübnan’ın güneyindeki Birleşmiş Milletler (BM) Barış Gücü’ne saldırılarından ciddi endişe duyduğunu belirterek, İsrail makamlarından acilen açıklama ve kapsamlı bir soruşturma beklediğini duyurdu.

- Çinli yetkililerin geçen hafta yaptığı ekonomik brifingin yatırımcıları hayal kırıklığına uğratması, emtia piyasasında satış baskısına neden oldu. Daha önce duyurulan teşviklerin ardından yetkililerin gerçekleştirdiği bu brifing, yatırımcılar tarafından yetersiz karşılandı.

- Petrol İhraç Eden Ülkeler Örgütünün (OPEC) ham petrol üretimi eylülde önceki aya göre günlük 604 bin varil azalarak 26 milyon 40 bin varile geriledi.

- Tahran yönetiminin, İsrail’in İran’a olası karşı saldırısını “sınırlı tutması halinde” konuyu kapatacağına dair ABD’ye mesaj ilettiği iddia edildi.

USDTRY : Türk lirası, ülkenin ekonomik ve parasal görünümüne dair tüccarların değerlendirmelerini sürdürmesiyle birlikte, ABD doları karşısında 34 seviyesinin üzerine çıkarak rekor düşük seviyelere yaklaştı. Ancak, yıllık enflasyon oranı merkez bankasının %50’lik politika faizinin altına inmiş durumda ve reel faiz oranları üç yılın ardından ilk kez pozitif bölgeye geçti. Merkez Bankası Başkanı Fatih Karahan, sıkı para politikalarının devam edeceğini ve aylık enflasyonun kalıcı bir şekilde düşmesi gerektiğini belirtti. Merkez bankası, enflasyonu kontrol altına alma yönündeki kararlılığını vurgulayarak Eylül toplantısında politika faizini %50 seviyesinde sabit tuttu. Analistler, faiz indirimlerinin 2025’e kadar beklenmediğini ifade ediyorlar.(DESTEK:31.25 – 32.45/DİRENÇ:34.45 – 35.05)

EURUSD : Euro, Avrupa Merkez Bankası (ECB) ve ABD Federal Rezervi (Fed) arasındaki para politikası farklılıkları nedeniyle iki ayın en düşük seviyesi olan 1,0932 dolara geriledi. ECB’nin Eylül ve Haziran aylarındaki faiz indirimlerinin ardından, Perşembe günü depo faiz oranında 25 baz puanlık bir indirim yapması bekleniyor. Yatırımcılar, ECB’nin Euro Bölgesi’nde enflasyonun Nisan 2021’den bu yana en düşük seviye olan %1,8’e gerilemesine yanıt olarak Mart ayına kadar daha fazla indirim bekliyorlar. Öte yandan, ABD’den gelen güçlü istihdam ve enflasyon verileri, Federal Rezerv’in daha fazla faiz indirimi yapacağına dair beklentileri zayıflatarak Euro üzerindeki baskıyı artırdı.(DESTEK:1.0795 – 1.0845/DİRENÇ:1.1255 – 1.1305)

GBPUSD : İngiliz sterlini, ABD Federal Rezervi’nin borçlanma maliyetlerini beklenenden daha yavaş bir şekilde azaltacağına yönelik beklentiler doğrultusunda doların genel güçlenmesiyle birlikte yaklaşık bir ayın en düşük seviyesi olan 1,31 doların altında işlem görüyor. İngiltere’de yatırımcılar, enflasyon baskılarının azalmaya devam etmesi halinde, İngiltere Merkez Bankası Başkanı Andrew Bailey’nin ima ettiği üzere, merkez bankasının faiz indirimi konusunda daha agresif bir tutum benimsemesini bekliyor.

Ağustos ayında çeyrek puanlık bir indirim yapan banka, Eylül ayında faiz oranlarını %5’te sabit tuttu. Piyasa oyuncuları, 2024’te iki faiz indirimi daha yapılmasını bekliyor. İngiliz ekonomisi, Ağustos ayında %0,2 büyüyerek üçüncü çeyrekte de büyümenin sürdüğünü gösterdi.(DESTEK:1.3015 – 1.3025/DİRENÇ:1.3225 – 1.3295)

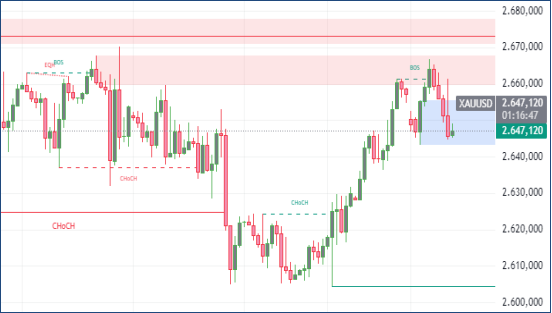

XAUUSD : Altın, en son açıklanan enflasyon verilerinin ardından piyasaların FED’in faiz görünümüne dair beklentileri değerlendirmeye devam etmesiyle birlikte, önceki seansta elde ettiği %1’lik kazancı koruyarak Pazartesi günü ons başına 2.655 dolar seviyelerinde işlem görmeye devam etti. Eylül ayında ABD üretici fiyatlarının sabit kalması ve işsizlik başvurularındaki artış, ABD iş gücü piyasasının sıkı para politikalarına karşı dirençli olduğunu gösterdi.

Buna karşın çekirdek enflasyonun beklenenden daha fazla artması ve başlık enflasyonunun daha az yavaşlaması, Kasım ayında federal fon oranında 25 baz puanlık bir indirim yapılması olasılığını %87 seviyesine getirdi. Yatırımcılar şimdi, perakende satış raporları ve Fed yetkililerinin açıklamaları gibi ekonomik göstergeleri izlemeye devam ediyor. Bu arada, Orta Doğu’daki artan jeopolitik riskler de altının güvenli liman talebini güçlendirdi.(DESTEK:2580 – 2595/DİRENÇ:2698 – 2721)

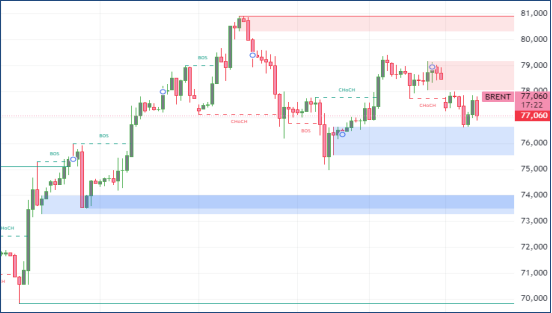

BRENT: Brent , Çin ekonomisindeki zayıflamaya dair endişeler nedeniyle Pazartesi günü %2,5 düşüşle varil başına 77 dolara geriledi. Piyasalardaki hayal kırıklığı, Çin Maliye Bakanlığı’nın Cumartesi günü emlak sektörü ve artan borçlanma vaatlerine rağmen yeni büyük mali teşviklerin açıklanmamış olmasından kaynaklandı. Çin’in enflasyon oranı Eylül ayında düştü, bu da dünyanın en büyük ham petrol ithalatçısı olan ülkede yakıt talebinin zayıflayacağına dair endişeleri artırdı. Bu olumsuz hava, İsrail’in İran’ın 1 Ekim’deki füze saldırısına yanıt vermesi durumunda petrol arzında yaşanabilecek kesintilere dair kaygılara ağır bastı. Ancak ABD, İsrail’i İran enerji altyapısını hedef almaması konusunda uyardı.(DESTEK:69.05 – 70.88/DİRENÇ:79.95 -80.75)

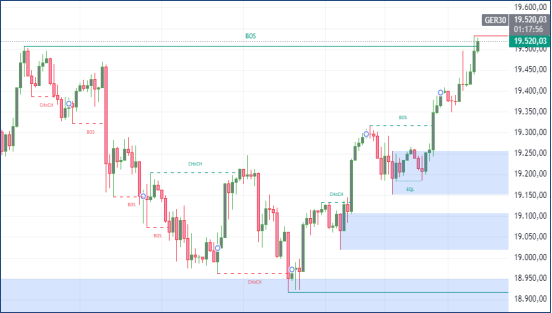

DAX : Çin Maliye Bakanlığı’nın hafta sonu düzenlediği basın toplantısında mali teşvik paketine dair somut bir planın sunulmaması, piyasa üzerinde olumlu bir etki yaratamadı. Yatırımcılar ayrıca ECB’nin bu hafta yapılacak toplantısında 25 baz puanlık bir faiz indirimi kararı almasını bekliyorlar. Şirketler cephesinde ise, Çin hükümetinin açıkladığı mali tedbirlerin büyümeyi teşvik etmek için yeterli olup olmayacağına dair endişeler devam ederken, lüks sektör baskı altında kaldı.

Adidas (%1,8) ve Siemens Energy (%1,5) en iyi performansı sergilerken, SAP (%0,7), Deutsche Telekom (%1,2) ve Airbus (%0,7) hisselerinde de artış görüldü. Buna karşılık, otomotiv sektörü VW (-%0,4), Mercedes-Benz (-%0,4), Porsche (-%0,5) ve Continental (-%0,9) hisseleriyle düşüş kaydetti.(DESTEK:18215 – 18585/DİRENÇ:19865 – 19965)

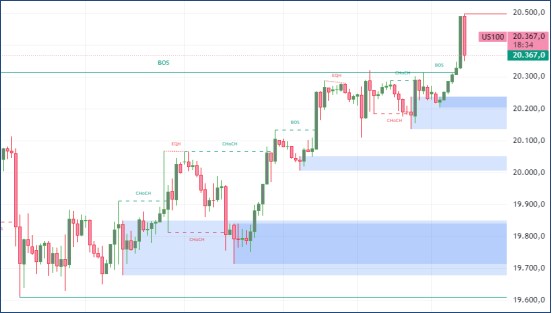

NASDAQ : Nasdaq endeksi, teknoloji sektörüne yönelik artan talep ve ABD’nin para politikalarındaki belirsizliklerin etkisiyle dalgalı bir seyir izlemektedir. Özellikle ABD’de açıklanan enflasyon verilerinin beklentiler doğrultusunda gelmesi, yatırımcıların Federal Rezerv’in faiz artırımlarını daha ılımlı bir hızda gerçekleştireceğine dair beklentilerini güçlendirmiştir.

Aynı zamanda, büyük teknoloji firmalarının bilanço dönemine yaklaşılmasıyla birlikte yatırımcılar, bu firmaların finansal performanslarını yakından izlemektedir. Nasdaq’ta işlem gören büyük şirketler, güçlü kârlılık oranları ile dikkat çekerken, yatırımcılar, potansiyel ekonomik zayıflıkların bu şirketlerin gelecekteki büyüme beklentilerini nasıl etkileyeceğini değerlendirmektedir.(DESTEK:19227 – 19445/DİRENÇ:20578 – 20685)

Bu makalede, Silver Invest Günlük Bültenini sizlerle paylaştık. Ancak, amacımızın okuyucularımıza güncel bilgileri sunmak olduğunu ve bu sayfadaki hiçbir içeriğin yatırım tavsiyesi olmadığını unutmayalım.