GÜNÜN EN ÖNEMLİ HABERLERİ

- Hazine ve Maliye Bakanlığı, ABD doları cinsinden 10 yıl vadeli tahvil ihracı gerçekleştirmek üzere Bank of America, BBVA, Citigroup ve J.P. Morgan’a yetki verdi.

- ABD Ticaret Bakanlığı, Çin ve Rus yazılımlarının bağlantılı araçlarda ya da internet, bulut hizmetleri veya navigasyon sistemlerine erişimi olan araçlarda kullanımına kısıtlamalar getirebilir. Reuters ve Bloomberg’in hafta sonu hükümet kaynaklarına dayandırarak verdiği haberlere göre, yasak yakında duyurulabilir.

- Almanya’nın ekonomik görünümü, hem imalat hem de hizmet sektörlerinde zayıflığın devam ettiğini gösteren son Satınalma Yönetici Endeksi (PMI) verileriyle daha da kötüleşti.

- Fitch, Fed’in Kasım ve Aralık toplantılarında faizleri 25 baz puan indirmesini, ardından 2025 yılında dört kez daha 25 baz puan indirmesini ve 2026 yılında her FOMC toplantısında faizleri düşürmesini bekliyor.

Yeni Konut Satışları (Ağu) 17.00

Beklenen : 699K Önceki : 739K

Ham Petrol Stokları 17.00

Beklenen : -1,200M Önceki : -1,630M

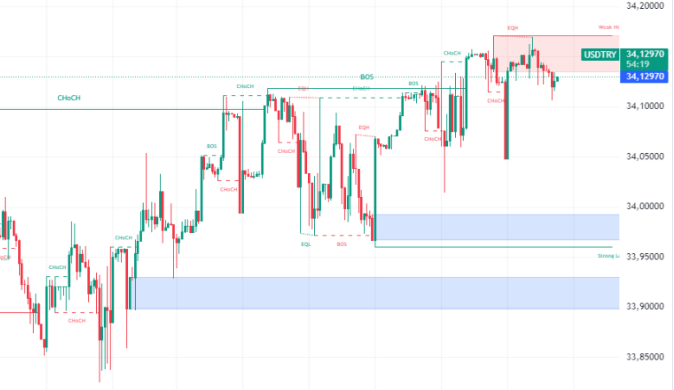

USDTRY: Türk lirası, ülkenin ekonomik ve parasal politikalardaki değişiklikleri uluslararası yatırımcılar tarafından yakından izlenirken, Ağustos sonundan bu yana ABD doları karşısında 34 seviyelerinde stabil kalmıştır. Yatırımcılar, Türk piyasalarına yönelik maruziyetlerini kademeli olarak artırarak temkinli bir geri dönüş sergilemektedir. Aynı zamanda, Türkiye’nin önceki gevşek para politikalarından daha ortodoks yaklaşımlara geçişi, enflasyonun Temmuz ayında %61,7’den Ağustos ayında %51,9’a gerilemesiyle olumlu sonuçlar vermektedir. Merkez Bankası, Eylül ayı toplantısında enflasyonu kontrol altına alma kararlılığını pekiştirerek, üst üste altıncı toplantısında politika faizini %50 seviyesinde sabit tutmuştur.

(DESTEK: 31.25 – 32.45 / DİRENÇ: 34.45 – 35.00)

EURUSD: Euro, Avrupa Merkez Bankası’nın zayıf ekonomiyi desteklemek amacıyla parasal genişleme önlemlerini hızlandırabileceğine dair endişelerle, Temmuz 2023’teki zirvesine yakın seviyesinden bu ayın başında 1,11 dolara gerilemiştir. Avro Bölgesi’ne yönelik Almanya ve Fransa’dan gelen öncü PMI verileri beklentileri karşılamazken, Olimpiyatların sona ermesi Fransız hizmet sektörünü olumsuz etkilemiş, Alman otomotiv devleri Volkswagen gibi firmaların yaşadığı zorluklar ise imalat sektöründe düşüşe yol açmıştır. Bu gelişmeler, Avro Bölgesi’nde özel sektör faaliyetlerinin daralmaya geri döndüğünü göstermektedir. Yatırımcılar, Avrupa Merkez Bankası’nın bu yıl yaklaşık 44 baz puanlık ek faiz indirimi yapacağına dair beklentilerini güçlendirirken, Ekim ayında bir faiz indirimi olasılığı %40 olarak değerlendirilmektedir.

(DESTEK: 1.085 – 1.090 / DİRENÇ: 1.130 – 1.150)

GBPUSD: İngiliz sterlini, İngiltere Merkez Bankası’nın Eylül 2024 toplantısında beklentiler doğrultusunda faiz oranlarını %5 seviyesinde sabit tutmasının ardından Mart 2022’den bu yana en güçlü seviyesini aşarak 1,33 dolara yükseldi. Banka, politika kısıtlamalarını kaldırmak için kademeli bir yaklaşımın hâlâ uygun olduğunu belirtirken, yatırımcılar yıl sonuna kadar yaklaşık 42 baz puanlık bir faiz indirimi bekliyor; bu beklenti, karardan önceki 52 baz puanın altında. Aynı dönemde ABD Merkez Bankası (Fed), 50 baz puanlık önemli bir faiz indirimi gerçekleştirerek bu yıl ve önümüzdeki yıl daha fazla indirim sinyali verdi, bu da ABD dolarının zayıflamasına ve sterlinin güçlenmesine katkı sağladı. İngiltere’de yıllık enflasyon oranı Ağustos ayında beklentilerle uyumlu şekilde %2,2 olarak gerçekleşirken, hizmet enflasyonu %5,6’ya yükseldi. Çekirdek enflasyon ise %3,5 olan tahminleri aşarak %3,6’ya çıktı. Ancak hizmet enflasyonu ve genel enflasyon oranları, İngiltere Merkez Bankası’nın Ağustos ayında öngördüğü seviyelerin altında kaldı.

(DESTEK: 1.2840 – 1.2950 / DİRENÇ: 1.3420 – 1.3495)

XAUUSD: Altın, Salı günü ons başına 2.630 dolar seviyelerine yaklaşarak rekor düzeylerde işlem gördü. Daha az kısıtlayıcı para politikası beklentileri ve artan jeopolitik riskler, güvenli liman varlıklarına olan talebi artırdı. Federal Rezerv’in önemli faiz indirimi ve yıl sonuna kadar 50 baz puanlık ek bir indirim yapma olasılığı, kıymetli metalin cazibesini desteklemeye devam etti. Atlanta Fed Başkanı Bostic, enflasyonun beklenenden daha hızlı gerilediğini ve işgücü piyasasının soğuduğunu, bu durumun para politikasının daha önce düşünüldüğünden daha erken normalleşebileceğine işaret ettiğini belirtti. Piyasalar, bu hafta açıklanacak PCE raporu ve Fed yetkililerinin yapacağı ek konuşmalarla merkez bankasının bir sonraki adımını değerlendirmeyi bekliyor. Aynı zamanda, altının güvenli liman statüsü, Orta Doğu’da artan gerginliklerle daha da güç kazandı. Pazartesi günü İsrail’in Lübnan’a düzenlediği ve 2006’daki İsrail-Hizbullah savaşından bu yana en ölümcül saldırı olarak kabul edilen olay, altına olan talebi artırdı.

(DESTEK: 2365 – 2380 / DİRENÇ: 2650 – 2690)

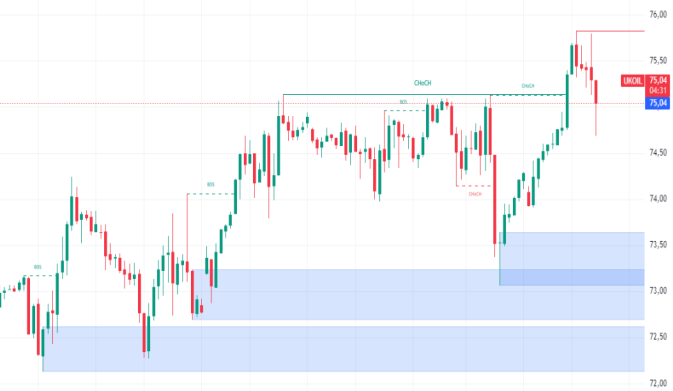

BRENT: Brent, Salı günü varil başına yaklaşık 75,5 dolara yükselerek önceki seanstaki kayıplarını telafi etti. Bu artış, arz kesintisi risklerinin zayıf talep endişelerine baskın gelmesiyle gerçekleşti. Orta Doğu’da artan gerginlikler, Pazartesi günü İsrail’in Lübnan’a düzenlediği ve 2006’daki İsrail-Hizbullah savaşından bu yana en ölümcül saldırı olarak kaydedilen olayın ardından, bölgedeki geniş çaplı çatışma korkularını artırdı. Yatırımcılar ayrıca ABD Körfez Kıyısı’nda bu hafta sonu petrol üretimini etkileyebilecek olası bir kasırga riskini de yakından izliyor. Ek olarak, Çin, ekonomisini desteklemek için bir dizi teşvik paketi açıkladı ve bu durum, dünyanın en büyük petrol tüketicisinden kaynaklanan durgun talep endişelerini bir nebze hafifletti. Ancak, avro bölgesinde iş faaliyetlerinin beklenmedik bir şekilde düşmesi, hizmetlerin durgunlaşması ve üretimin kötüleşmesi, bölgenin enerji talebi görünümüne ilişkin endişeleri artırdı.

(DESTEK: 69.75 – 71.35 / DİRENÇ: 75.85 – 76.85)

NASDAQ : Nasdaq, pozitif bir ivme göstererek teknoloji hisselerinde toparlanma işaretleri sergiledi. Çin’in ekonomiyi canlandırmaya yönelik açıkladığı yeni teşvik paketi, küresel piyasalarda risk iştahını artırdı ve bu da Nasdaq’taki yükselişi destekledi. Bu gelişme, özellikle Nasdaq 100’de işlem gören büyük teknoloji şirketleri üzerinde olumlu etki yarattı. Ayrıca, ABD Merkez Bankası’nın (Fed) faiz politikası konusunda daha yumuşak bir tutum benimsemesi beklentisi, yatırımcıların riskli varlıklara olan ilgisini artırdı. Nasdaq endeksindeki bu artış, Çin’in %4’lük borsa sıçramasından kaynaklanan iyimserlik ile birleştiğinde, teknoloji hisseleri için olumlu bir atmosfer sağladı. Özellikle yapay zeka ve yarı iletken sektörlerine olan ilgi dikkat çekici seviyelere ulaştı. Yatırımcılar, küresel ekonomik koşulları ve Fed’in gelecekteki para politikası adımlarını yakından izlerken, Nasdaq’ta kısa vadede volatilitenin devam etmesi bekleniyor.

(DESTEK:18655 – 18975/DİRENÇ:20000 – 20300)

DAX : DAX endeksi, Salı günü %0,6’lık bir artışla 18.960 seviyesine yükseldi. Bu artış, Çin Halk Bankası’nın ekonomiyi canlandırmak amacıyla uygulamaya koyduğu önemli teşvik paketiyle tetiklenen olumlu küresel piyasa duygusunu yansıttı. Özellikle otomotiv sektörü öne çıktı; BMW (%3,1), Mercedes-Benz (%1,8), VW (%2), Porsche (%1,5) ve Daimler Truck Holding (%2,2) gibi şirketler en iyi performans gösterenler arasında yer aldı. Siemens (%2,5) ve Infineon (%3,2) da kayda değer kazançlar elde etti. Commerzbank (%1) ise toparlanma eğilimi gösterirken, Alman Şansölyesi’nin Unicredit’in Commerzbank’ı satın alma girişimini “dostça olmayan bir saldırı” ve “düşmanca bir devralma” olarak nitelendirmesi dikkat çekti.

(DESTEK:17350 – 17935/DİRENÇ:19250 – 19875)

Bu makalede , Wolf Market Günlük Bültenini sizlerle paylaştık. Ancak, amacımızın okuyucularımıza güncel bilgileri sunmak olduğunu ve bu sayfadaki hiçbir içeriğin yatırım tavsiyesi olmadığını unutmayalım.