09:00 GBP

Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

Beklenen (B): 2.2%

Önceki (Ö): 2.2%

12:00 EUR

Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

Beklenen (B): 2.2%

Önceki (Ö): 2.6%

17:30 ABD

Enerji Bilgisi İdaresi Ham Petrol Stokları

Beklenen (B): -0.100M

Önceki (Ö): 0.867M

21:00 ABD

Faiz Oranı Kararı

Beklenen (B): 5.25%

Önceki (Ö): 5.50%

GÜNÜN EN ÖNEMLİ HABERLERİ

- ABD’de sanayi üretimi Ağustos ayında piyasa beklentilerinin üzerinde arttı. Ağustos ayında sanayi üretimi bir önceki aya göre yüzde 0,8 arttı. Beklenti de %0,2 artış yönündeydi. Sanayi üretimi geçen yılın aynı ayına göre ise değişmedi.

- Japonya’dan Ağustos ayının dış ticaret rakamları ile Temmuz ayı çekirdek makine siparişleri verileri aynı saatte yayımlanacak (02.50).

- Avrupa açılışında İngiltere’den önemli veriler takip edilecek; Ağustos ayı için tüketici, üretici ve perakende fiyatlar ekranlara düşecek (09.00).

- Avrupa Merkez Bankası (ECB) tarafından düzenlenen 2024 Denetim Yenilikçileri Konferansı’nda ECB Banka Denetçisi Claudia Buch açılış konuşmasını yapacak (10.30).

USDTRY : Merkez Bankası’nın sıkılaştırma adımları, Türk lirasının değer kaybetme hızını yavaşlattı. Bankaların lira mevduatlarını artırma zorunluluğu ve likidite sıkılaştırılması gibi önlemler, döviz talebini azaltmaya yönelik önemli bir adım oldu. Bu adımlar, Ağustos ayında yaşanan ciddi değer kaybının ardından atıldı ve liranın Eylül başında hafif de olsa toparlanmasına katkı sağladı. Devlet bankalarının döviz satışları, döviz kurundaki aşırı oynaklığı önlemede önemli bir rol oynadı. Türkiye’nin geleneksel para politikalarına dönüşü ve faiz oranlarının sabit tutulması, enflasyonun düşüş trendine girmesiyle birlikte liraya olan güveni artırdı. Ancak, ekonomideki belirsizlikler ve küresel piyasalardaki gelişmeler göz önüne alındığında, kurdaki istikrarın sürdürülebilirliği için daha fazla adım atılması gerekebilir. Teknik olarak incelendiğinde ise USD/TRY paritesi 32.50 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir. (DESTEK: 32.60 – 33.40 / DİRENÇ: 33.95 – 34.15)

EURUSD : Avrupa Merkez Bankası’nın (ECB) faiz oranlarını düşürmesiyle Euro, dolar karşısında değer kazanıyor. Yatırımcılar, Federal Rezerv’in de faiz oranlarını düşürmesi beklentisiyle doları satmaya devam ediyor. Piyasalar, ECB’nin yıl sonuna kadar toplamda 37 baz puanlık daha faiz indirimi yapacağını öngörüyor. Öte yandan, Avro Bölgesi’nde ücret artışları yavaşlasa da, enflasyon ve ekonomik büyümedeki zayıflık, merkez bankalarını gevşek para politikalarına yöneltiyor. İngiltere ve Japonya Merkez Bankaları’nın bu haftaki toplantılarında mevcut oranları koruması beklenirken, küresel piyasalardaki dikkatler ağırlıklı olarak ABD ve Avrupa Merkez Bankalarının kararlarına çevrilmiş durumda. Teknik olarak incelendiğinde ise EUR/USD paritesi 1.08600 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir. (DESTEK: 1.0980 – 1.1050 / DİRENÇ: 1.1120 – 1.1190)

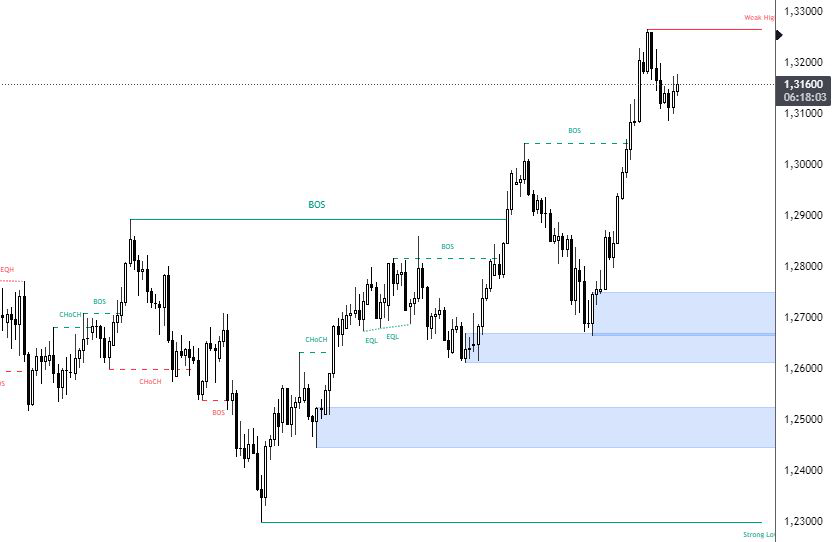

GBPUSD : İngiltere Merkez Bankası (BoE) toplantısına odaklanılmasıyla birlikte pound 1,31 doların üzerine çıktı. BoE’nin bu hafta faiz oranlarını %5’te sabit tutması bekleniyor ve piyasalar, geçen ay yapılan 25 baz puanlık indirimin ardından herhangi bir değişiklik olmayacağına dair %80’lik bir olasılık fiyatlıyor. İngiltere’nin temel enflasyon verileri, BoE’nin politika duyurusundan bir gün önce, Çarşamba günü açıklanacak. Son veriler, İngiltere ekonomisinin Temmuz ayında durgunlaştığını, beklenen %0,2’lik büyümeyi kaçırdığını ve poundu 20 Ağustos’tan bu yana en düşük seviyesine ittiğini gösterdi. Yatırımcılar, BoE’nin Kasım ayından itibaren faiz indirimlerine geçeceğini ve faiz oranlarını muhtemelen Eylül 2025’e kadar %3’e düşüreceğini öngörüyor. Teknik olarak incelendiğinde ise GBP/USD paritesi 1.27200 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir. (DESTEK: 1.2705 – 1.2840 / DİRENÇ: 1.3256 – 1.3396)

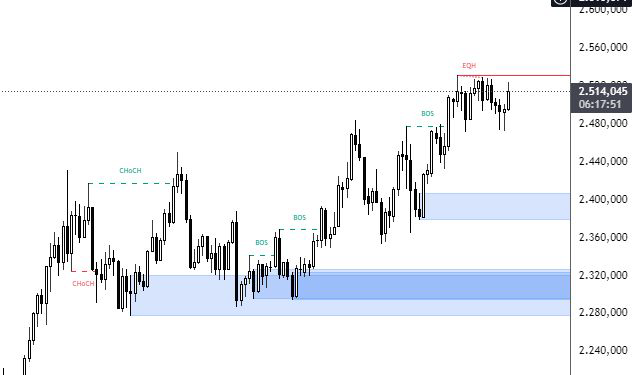

XAUUSD :Altın, bu hafta ABD’de faiz oranı indirimi beklentilerinin artmasıyla birlikte zayıflayan dolar ve düşük tahvil getirilerinin desteğiyle 2.590 dolara kadar yükselerek yeni bir rekor kırdı. Piyasalar, Federal Rezerv’in faiz oranlarını 50 baz puan düşüreceğine dair %59 olasılıkla fiyatlama yaparken, 25 baz puanlık daha mütevazı bir indirime ise %41 ihtimal veriyor. Bu beklentiler, ABD işgücü piyasasındaki zayıflığı işaret eden Ağustos ayı bordro verileri ve haftalık işsizlik raporları ile desteklendi. Aynı zamanda ABD enflasyonu düşüş eğiliminde olsa da bazı yapışkan fiyat baskılarının devam ettiği görülüyor. Avrupa Merkez Bankası’nın faiz indirim kararı da altına destek sağladı, çünkü bu adım, bölgedeki enflasyonun istikrarlı bir şekilde düştüğüne dair güveni artırdı. Ekonomik göstergeler, küresel merkez bankalarının gevşeme politikalarına yönelmesiyle altının cazibesini daha da artırıyor. Teknik olarak incelendiğinde ise XAU/USD paritesi 2320 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir. (DESTEK: 2480 – 2450 / DİRENÇ: 2580 – 2620)

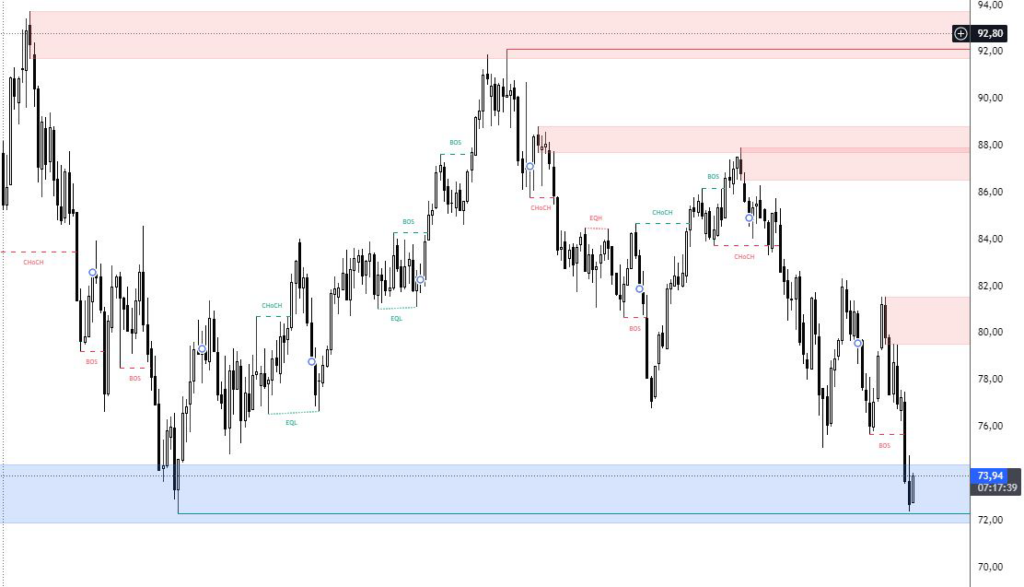

BRENT : Körfezi’ndeki üretimin durmasıyla desteklenerek yükseliş trendini sürdürüyor. Federal Rezerv’in daha büyük bir faiz indirimi yapmasıyla ekonomik aktivitenin canlanması ve dolayısıyla petrol talebinin artması bekleniyor. Ancak, Çin’deki endüstriyel yavaşlama ve Libya’daki petrol ihracatındaki düşüş gibi olumsuz gelişmeler, fiyatlardaki yükselişi sınırlayabilir. Yatırımcılar, bir yandan artan talebin etkisiyle fiyatların yükselmesini beklerken, diğer yandan küresel ekonomideki yavaşlama ve arz tarafındaki belirsizlikler nedeniyle fiyatların dalgalanabileceği konusunda endişeli. Özellikle Çin ekonomisinin büyüme hedeflerine ulaşma konusunda yaşayabileceği zorluklar, petrol talebi üzerinde önemli bir etkiye sahip olabilir. Teknik olarak incelendiğinde ise BRENT paritesi 84.00 bölgesi üstünde 4H mum kapatmadığı süre boyunca düşüş hareketine devam etmek isteyecektir. (DESTEK: 76.25 – 71.15 / DİRENÇ: 82.50 – 88.80)

NQ100 : ABD hisse senetleri, özellikle teknoloji hisselerinin liderliğinde Cuma günü güçlü bir yükseliş gösterdi. Bu yükselişin temel nedeni, son enflasyon verilerinin değerlendirilmesi ve Federal Rezerv’in (Fed) yaklaşan politika kararına ilişkin beklentiler oldu. Enflasyonun genel olarak düşmesi, Fed’in faiz oranlarını düşürmesi beklentisini güçlendirdi. Ancak, çekirdek enflasyondaki beklenenden yüksek artış, Fed’in daha temkinli davranabileceği endişesini de beraberinde getirdi. Yatırımcılar, Fed’in önümüzdeki haftaki toplantıda %0,25 oranında bir faiz indirimi yapacağını düşünse de, daha büyük bir indirim olasılığını düşük görüyor. Siyasi arenada yaşanan gelişmeler de piyasaları etkiledi. Başkanlık tartışmasının sonucu, bazı sektörlerdeki hisse senetlerini olumlu veya olumsuz yönde etkiledi. Teknik olarak incelendiğinde ise NASDAQ paritesi 17800 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir. (DESTEK: 18000 – 18700 / DİRENÇ: 19750 – 19570)

DAX : DAX endeksi, Pazartesi günü Commerzbank hisselerindeki keskin yükselişle birlikte olumlu bir seyir izledi. Alman hükümetinin Commerzbank hisselerini satarak Unicredit’e devretme kararı, bankanın hisse fiyatında önemli bir artışa neden oldu. Otomotiv sektöründen BMW’nin de önceki günkü düşüşün ardından toparlanması, endekse olumlu katkı sağladı. Ancak, Bayer ve Continental gibi bazı şirketlerdeki düşüşler, endeksin yükselişini sınırladı. ABD’deki enflasyon verilerinin karışık bir tablo sunması, yatırımcıların yarın açıklanacak ECB faiz kararı hakkındaki beklentilerini etkiledi. Çekirdek enflasyondaki beklenmedik artış, Avrupa Merkez Bankası’nın (ECB) faiz oranlarını düşürme konusunda daha temkinli davranabileceği endişelerini artırdı. Genel olarak, DAX endeksindeki hareketlilik, hem şirketlere özel gelişmelerin hem de küresel makroekonomik faktörlerin bir araya gelmesiyle şekilleniyor. Teknik olarak incelendiğinde ise DAX paritesi 17200.00 bölgesi altında 4H mum kapatmadığı süre boyunca yükseliş hareketine devam etmek isteyecektir. (DESTEK: 17280 – 17500 / DİRENÇ: 18950 – 19200)

Bu makalede , Nova Invest Günlük Bültenini sizlerle paylaştık. Ancak, amacımızın okuyucularımıza güncel bilgileri sunmak olduğunu ve bu sayfadaki hiçbir içeriğin yatırım tavsiyesi olmadığını unutmayalım.